交易产品

多样化的交易产品。涵盖股票、贵金属、大宗商品、环球股指、国库债券等多种投资工具。

多样化的交易产品。涵盖股票、贵金属、大宗商品、环球股指、国库债券等多种投资工具。

重新定义您的极速交易体验。透明高效的优化执行,多种平台选择,功能丰富易上手。

选择合适的账户类别。一站式管理自己的账户,享受低交易成本的投资优势。

学习投资,从这里起步。丰富信号工具、新闻资讯、教育资源及专家市评每日在线更新。

优质的客户服务。 多渠道的专业中文咨询服务和高效的技术支援。

加入成为福汇的合作伙伴,您的客户将可尊享福汇功能强大交易的平台及专业优质客服。

福汇FXCM是一家领先国际的网上差价合约及相关服务供应商。

福汇,开启您的交易之旅

双重福利,如您所愿

资金管理是交易的核心要素。具体来说,行之有效的交易计划中需要包含这几个关键的特征,以增加成功的机会∶

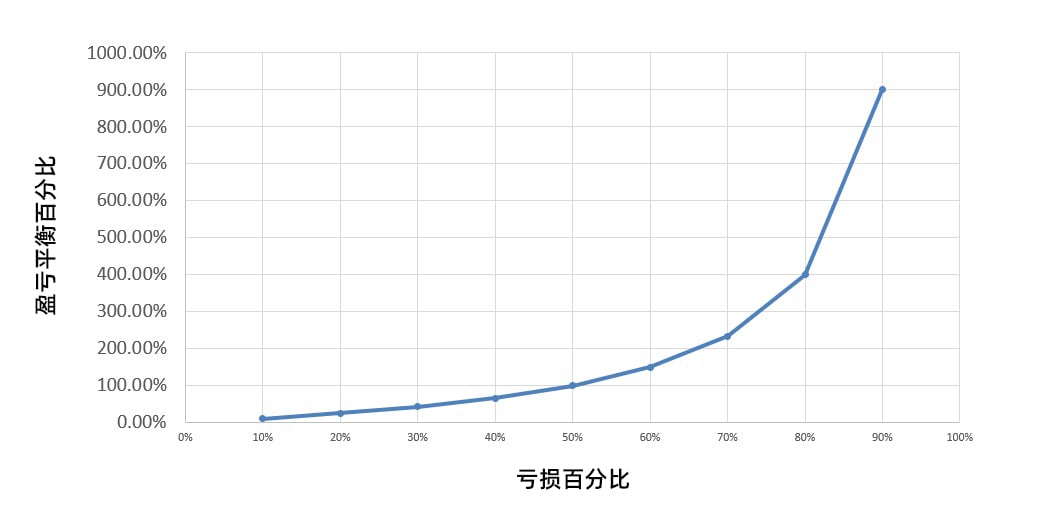

这句显而易懂的箴言,能够遵守的人却只在少数。如果能做到及早止损,并让盈利奔跑,盈利的机率会大大增加。请看下表∶

表1∶

| 亏损百分比 | 盈亏平衡百分比 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 10% | 11.11% | ||||||||

| 20% | 25% | ||||||||

| 30% | 42.86% | ||||||||

| 40% | 66.67% | ||||||||

| 50% | 100% | ||||||||

| 60% | 150% | ||||||||

| 70% | 233.34% | ||||||||

| 80% | 400% | ||||||||

| 90% | 900% | ||||||||

交易者损失的越多,回到盈亏平衡点所需的盈利就越多。根据表1,如果亏得太多,就很难有机会“东山再起”。

特征1实际可以通过“风险回报率”这一指标来实现。

当风险回报率为1时,意味著交易者愿意冒$1的风险来赚取$1,而风险回报率为2意味著交易者愿意冒$1的风险来赚取$2。选择的风险回报率越高,盈利的可能性就越大。请看以下例子∶

有两个交易员——汤姆和杰瑞,两人都分别进行了10次交易,其中3次中盈利,其余7次均以亏损告终。汤姆的风险回报率为1,而杰瑞的风险回报率要高得多,是3。

表2∶

| 汤姆 | 杰瑞 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 每笔亏损 | $1 | $1 | |||||||

| 每笔赢利 | $1 | $3 | |||||||

| 输了7次后总亏损 | $7 | $7 | |||||||

| 赢了3次后总获利 | $3 | $9 | |||||||

| 10次交易后的净值 | 负$4 | 正$2 | |||||||

由于采用了较高的风险回报率,使得杰瑞在盈利率仅为30%的情况下也能最终赢利。

风险回报率与交易盈利率之间有著明显的正向关系。考虑到这两个变数,交易者可以调整他们的交易系统,以获得一个正向的预期收益。

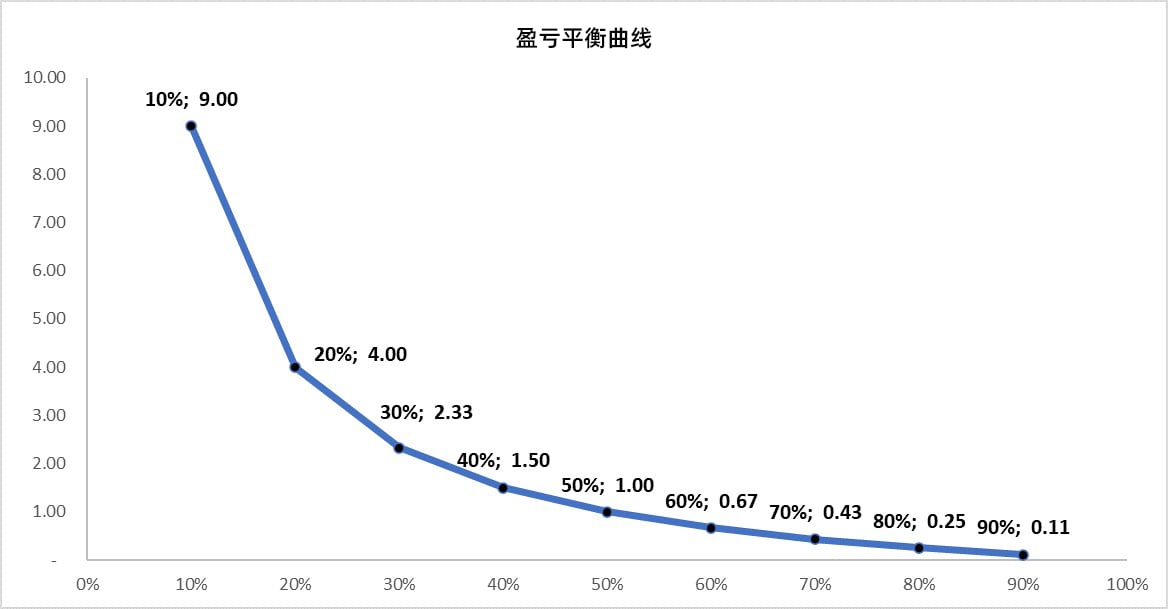

如图1所示,X轴为最低的获胜百分比,y轴为对应的达到盈亏平衡所需的风险回报率(不考虑成本)。交易者必须确保他们的交易在盈亏平衡曲线之上才能获利。曲线标签含两个数位,第一个数位代表获胜百分比,第二个数字代表相应的风险回报率。例如,50%;1的含义为,当盈利率为50%和风险回报率为1时,交易者刚好达到盈亏平衡(不包括成本)。

另一方面,低于盈亏平衡曲线的交易者正在遭受亏损。为了转亏为盈,他们需要调整他们的y轴或x轴。大多数交易者倾向于寻找更好的交易策略来提高他们的盈利率。然而,专业交易员则认为更佳的方法是调整y轴和风险回报率。之所以这样做,是因为他们知道世上没有所谓的“完美系统”,所有系统都无法避免经历回撤期。

因此在上述例子中,如果其它条件不变,但汤姆提高了他的风险回报率,那么他的账户净值会相应改善。调整的方法也很简单,只需通过调整止损和止盈水准即可。

许多交易者来到外汇市场是为了获得更低的保证金率——用有限的资金获得最大的交易规模。然而实际上,使用更低的保证金率不仅可以增加潜在收益,也可以同样快速地成倍增长可能的亏损。

再次参考表1。如果低保证金率导致巨大亏损,实现盈亏平衡的百分比就要更高。此外,低保证金率可能放大损失规模,也就使得最终赢利变得更困难。

由于损失和利润之间的不对称性,随著保证金率倍数的减少,盈利率显著降低。请看例子∶

汤姆和杰瑞各自开设一个10K的账户,并希望交易EUR/USD(每1K的保证金为$26)。两者都使用1:2的风险回报率,止损为100,止盈为200。但是,两人采用两种不同的保证金比率。

| 汤姆 | 杰瑞 | |

|---|---|---|

| 保证金率3.3% | 保证金率10% | |

| 买入300k仓位 | 买入100k仓位 | |

| 保证金要求: $7,800 | 保证金要求: $2,600 | |

| 可用保证金∶$2,200 | 可用保证金∶$7,400 | |

| 每点价值∶$30 | 每点价值∶$10 | |

| 汤姆 | 杰瑞 | |

|---|---|---|

| 亏损: $1,800 | 亏损: $600 | |

| 剩余可用保证金∶$400 | 剩余可用保证金∶$6,800 | |

汤姆和杰瑞都经历了同样的点数下跌。但是,由于汤姆的头寸保证金更低,损失更大。而后续要将亏损赚回来,汤姆比杰瑞面临更大的难题。

当市场方向对汤姆的仓位不利时,留给他后撤的空间很小,可用保证金迅速蒸发,甚至面临追加保证金。另一方面,杰瑞使用了恰当的保证金比率(以及止损和限价),因此他可以有更多空间来等待价格重新回到有利的方向。总的来说,两人面对同样的市场波动,汤姆所付出的代价却相当于杰瑞的三倍。所使用的保证金越低,每笔交易的风险就越大。除了造成亏损外,还很容易加重交易者的心理负担,导致出现更多非理性决定。

由于收益往往会随著有效保证金率的减少而降低,因此我们得出这样的结论∶账户的资产规模与交易表现之间存在正相关关系。这是由于资金量较小的账户通常倾向采用更低的保证金率,导致最终面临更高的亏损风险。

为此,我们提出了一个资金管理公式,目的是让交易头寸与账户规模保持一致。虽然这个公式不是绝对的,而且还有其他的风险管理方法,但这个公式是交易者测试其潜在风险的一个有效工具。

假设一个$10,000的账户和一个50点的止损∶

福汇的资料显示,交易者在市场波动较大和交易比较频繁时其平均胜率较低。反之,在平均波动点数比较小的时段,投资者平均胜率较高。背后原因很简单,因为风险和收益之间成正比,风险越大,回报越高。或者换一种说法,如果没有风险,就没有收益。

因此,只要有风险存在,就会有内在的诱惑力。交易者关注的往往是潜在的回报,而不是实际的风险。然而,风险是一个真实存在的变数。当前有许多方法来衡量风险,其中最受欢迎的是标准差或波动率。

当一个金融产品的标准差增加时,其波动性就会增加,也就是说,其风险就会增加。因此,在一个交易日中,有一些关键时刻,波动性会增加。例如,在NFP发布时,波动性/风险是可以预见的。此外,不同的货币对有其独特的风险特征。例如,日元会因为不同的经济事件而出现波动,而欧元或英镑不会。

交易者应该选择在一天中选择合适的时段进行操作,因为波动性会增加损失的概率。如果波动性极大,所出现的亏损可能令交易者重回赢利的负担加重(参考表1)。

这三个成功交易者的特征是相互联系的。“顾此”不会“失彼”。因此,当一个交易员专注于所有这三种特征时,它将成为一种负责任的市场交易方式。此外,交易已成为一种更有分寸和熟练的操作。实际上,交易员将交易视为一种职业,而不是一种业余爱好。

教育视频: 所有视频仅为教育目的而提供,客户不应倚赖有关内容或政策,因为它们可能会基于您通过它进行交易的实体而有所不同。此外,本网站所载的任何意见、分析、价格或其他资料仅为教育目的而提供,并不构成投资建议。福汇不会为直接或间接使用或依赖此等资料而造成的任何亏损或损失(包括但不限于任何盈利的损失)负责。